Advogados Rafael Bello Zimath e André Farias: crédito de ICMS é um benefício fiscal e não constitui faturamento ou receita da empresa.

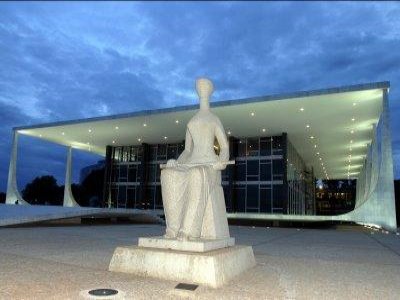

Após a vitória dos contribuintes no Supremo Tribunal Federal (STF), em repercussão geral, para excluir o ICMS na base de cálculo do PIS e da Cofins, novas teses com base nos mesmos fundamentos ganham força nos tribunais. Todas tratam da retirada de tributos ou até mesmo de benefícios fiscais embutidos em outros impostos ou contribuições.

Entre elas estão a exclusão do ISS da base do PIS e da Cofins, a retirada dos valores de crédito presumido de ICMS do cálculo do PIS, Cofins, Imposto de Renda (IRPJ) e CSLL e a tentativa de excluir ICMS, PIS e Cofins da contribuição previdenciária patronal incidente sobre a receita bruta (CPRB).

Em todas as teses o argumento apresentado pelos advogados é o mesmo analisado pelo Supremo: os tributos pagos pelas companhias não compõem o faturamento e, por isso, não poderiam entrar na base de cálculo de outro imposto ou contribuição.

Recentemente, o Tribunal Regional Federal (TRF) da 4ª Região entendeu que é possível excluir o crédito presumido de ICMS da base de cálculo dos valores recolhidos de PIS, Cofins, IRPJ e CSLL. Da decisão, não cabe mais recurso. Os desembargadores levaram em consideração decisões do Superior Tribunal de Justiça (STJ) neste sentido, tomadas no ano passado.

A tese ainda será julgada pelo STF, por meio de recurso em repercussão geral. O caso trata da inclusão de créditos presumidos do ICMS na base de cálculo do PIS e da Cofins. Os ministros reconheceram a repercussão geral em novembro de 2015.

O caso julgado pelo TRF envolve a indústria de calçados Raphaella Booz, de Santa Catarina, que obteve créditos de ICMS em razão de incentivo fiscal do Estado. Com a decisão, a empresa deve recuperar cerca de R$ 5 milhões pagos nos últimos cinco anos, além de ficar desobrigada de incluir o benefício no cálculo dos tributos.

A controvérsia se dá porque a Receita Federal entende que o crédito presumido do ICMS, ao configurar redução de custos e despesas, aumenta indiretamente o lucro tributável e, portanto, deve compor a base de cálculo dos tributos. O Fisco argumenta que não existe amparo legal que autorize as empresas sujeitas ao recolhimento na forma não cumulativa a excluir os créditos presumidos.

No TRF, os advogados da empresa, Rafael Bello Zimath e André Farias, do escritório Silva, Santana & Teston Advogados, argumentaram que crédito de ICMS não constitui faturamento ou receita da empresa, mas um benefício fiscal para incentivar a atividade econômica. Além disso, alegaram que haveria uma intromissão de competência da União ao cobrar tributos sobre incentivos dados pelos Estados. “Essa cobrança esvaziaria os incentivos”, diz Zimath.

A nova tese, que ainda será analisada pelo STF, tem grandes chances de vitória para o contribuinte, segundo Zimath, já que é baseada na exclusão do ICMS da base de cálculo do PIS e da Cofins.

De acordo com a decisão do relator, desembargador Otávio Roberto Pamplona, de fato, o crédito presumido de ICMS não constitui receita tributável, mas renúncia fiscal efetuada pelo Estado para incentivar o desenvolvimento de determinados setores da economia.

Segundo a decisão “admitir-se que tal subsídio ou subvenção sirva de base de cálculo para as contribuições PIS e Cofins seria o mesmo que admitir a interferência da União na competência tributária privativa dos Estados, limitando a eficácia de benefícios fiscais por eles concedidos, importando em ofensa ao princípio federativo”. No acórdão, o relator cita decisões do TRF da 4ª Região e do Superior Tribunal de Justiça (STJ) no mesmo sentido.

Ao analisar a regulamentação do IRPJ, o relator acrescenta que o fato gerador é todo acréscimo patrimonial angariado pelo contribuinte e que as mesmas disposições encontram-se para a CSLL. “Nesse contexto, entendo que os valores provenientes do crédito presumido de ICMS não podem ser alcançados pelo IRPJ e pela CSLL, pois não constituem renda, lucro ou acréscimo patrimonial, independentemente de o regime de tributação ser o do lucro real, presumido ou arbitrado.” Nesse mesmo sentido, cita precedentes do TRF e da 1ª Turma do STJ.

Os advogados Rafael Augusto Pinto e Fernando Rezende Andrade, do Negreiro, Medeiros & Kiralyhegy Advogados, afirmam que a nova tese está cada vez mais se consolidando nos tribunais. “Há um caminho bem pavimentado para o sucesso dessa nova ação no Supremo”, diz Pinto.

Especialista em direito tributário, o advogado Maurício Faro, sócio do BMA Advogados, afirma que já tem decisão definitiva nesse mesmo sentido no STJ sobre o crédito presumido de ICMS e que a tese é forte para os contribuintes levarem a discussão ao Supremo.

“Até porque quando esses subsídios tratam de subvenção para investimento, não integram a base de cálculo”, afirma. Para ele, esse processos que tem como base fundamentos semelhantes da exclusão do ICMS da base de cálculo de PIS e Cofins ganharam força com o julgamento de quarta-feira no Supremo.

Os processos que tratam da exclusão do ICMS, o PIS e a Cofins sobre a base de cálculo da contribuição previdenciária patronal incidente sobre a receita bruta, porém, tem dividido os tribunais. Há julgamentos de ministros do STJ que negam a exclusão do ICMS da base de cálculo. Os Tribunais Regionais Federais (TRFs) por sua vez, tem divergido sobre a questão em relação à exclusão do imposto estadual, PIS e Cofins.

Procurada pelo Valor, a Procuradoria-Geral da Fazenda Nacional (PGFN) informou por nota que ainda não há estudos sobre o impacto dessas novas teses. “Em verdade, sequer se pode precisar os efeitos do próprio julgamento referido, na medida em que o STF ainda analisará pedido de modulação dos efeitos da decisão, a ser oportunamente reiterado”, diz.

Fonte: Valor Econômico- 17/3/2017-