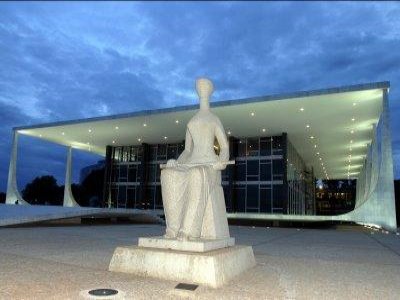

Uma decisão recente do plenário do Supremo Tribunal Federal (STF) poderá reduzir as despesas das empresas com o pagamento de tributos. A conclusão foi de que o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) não pode integrar a base de cálculo para a cobrança da Contribuição para o Financiamento da Seguridade Social (Cofins) , como ocorre atualmente.

Embora a sentença tenha validade apenas para um caso específico, ela poderá orientar outros julgamentos daqui em diante, conforme analisa o advogado tributarista de Bauru Ageu Libonati, juiz contribuinte do Tribunal de Impostos e Taxas (TIT) do Estado de São Paulo. “Empresas que já entraram com ações na Justiça e as que queiram entrar a partir de agora encontrarão um importante precedente para futuras decisões favoráveis. É uma mudança que pode valer para todos os empresários que pagam Cofins e ICMS”, considera.

Ele explica que a Cofins é cobrada sobre o faturamento das empresas. Atualmente, ao calcular esta receita, o empresário não pode excluir os valores pagos a título de ICMS, ou seja, a Cofins acaba sendo projetada sobre o faturamento acrescido do imposto.

“Mas a empresa é mero agente arrecadador de ICMS aos cofres públicos. A ela, são transferidos transitoriamente os impostos que estão embutidos nas mercadorias e que os consumidores pagam. Mas este valor é repassado à Receita. Não se trata, portanto, de faturamento”, explica.

Economia

Como exemplo, Libonati cita uma empresa que possui faturamento mensal de R$ 100 mil, incluindo, nesta soma, uma alíquota média de ICMS de 18%, paga ao Estado. Assim sendo, ela destinaria R$ 9.250,00 por mês para quitar a Cofins, caso seja optante pelo regime de tributação de “lucro real”.

Se o ICMS deixar de ser incluído na base de cálculo da Cofins, o valor da contribuição passaria para R$ 7.585,00 – uma diferença de R$ 1.665,00 mensais e de R$ 19.980,00 por ano (veja no quadro acima). Com a mudança, acredita-se, até mesmo os preços de produtos poderiam ser baixados ao consumidor final.

Em contrapartida, o montante arrecadado pela União seria menor, já que o imposto incidiria sobre um valor mais baixo. De acordo com cálculos do governo, derrotas em todas as ações atualmente em trâmite provocariam um impacto de R$ 250 bilhões aos cofres públicos, em valores atualizados.

A estimativa inclui as receitas do período de 2003 a 2014 e as previsões de arrecadação até 2015. A partir de então, estima-se, a perda a cada ano seria de R$ 12 bilhões em arrecadação.

Julgamento

Por 7 votos a 2, o STF entendeu que os gastos com o ICMS não integram o faturamento e, portanto, devem ser excluídos da base de cálculo da Cofins. Com a decisão, abre-se um precedente contrário ao Fisco para dezenas de ações semelhantes em tramitação na Justiça.

Mas, por enquanto, o resultado vale apenas para uma ação específica, de uma empresa de revenda de autopeças. Ela havia ingressado com recurso contra decisão do Tribunal Regional Federal da 3ª Região (TRF-3), que considerou legal a inclusão do ICMS na base de cálculo da Cofins.

Impacto da mudança- imagem explicativa no link http://www.contabeis.com.br/noticias/21049/decisao-pode-beneficiar-empresas/

Fonte: Jornal da Cidade – SP- 12/11/2014; www.contabeis.com.br